حققت مملكة البحرين إنجازا بارزا بتصنيفها ضمن قائمة أقوى الاقتصادات الإسلامية لعام 2025، وفق تقرير مؤسسة DinarStandard، حيث جاءت في المرتبة الخامسة عالميا بدرجة قوة (81.9)، ويعكس هذا الإنجاز الرؤية الاقتصادية المتقدمة والإصلاحات النوعية التي قامت بها المملكة عبر حزمة من الإجراءات والسياسات التي عززت مناعة الاقتصاد الوطني ومتانته. هذا الإنجاز لا يأتي بمعزل عن المؤشرات الاقتصادية الإيجابية التي سجلتها المملكة خلال السنوات الأخيرة، والتي تؤكد متانة الاقتصاد البحريني رغم التحديات العالمية، فقد سجل الناتج المحلي الإجمالي الحقيقي نموًا بنسبة 2.7٪ في الربع الأول من 2025، مع توسع واضح في مساهمة القطاع غير النفطي بنسبة 2.2٪، ليمثل أكثر من 84٪ من الناتج المحلي، وهو ما يعكس نجاح خطط تنويع مصادر الدخل بعيدًا عن الاعتماد على النفط. كما حققت القطاعات غير النفطية أداءً متميزًا، حيث نما قطاع المالية والتأمين بنسبة 7.4٪، وقطاع الإقامة والمطاعم بنسبة 10.7٪، إضافة إلى نمو قطاع المعلومات والاتصالات بنسبة 6.6٪، مما يعكس ديناميكية الاقتصاد وقدرته على استقطاب الاستثمارات النوعية. وإلى جانب ذلك، شهدت المملكة انخفاضًا ملحوظًا في معدل التضخم إلى 0.1٪ في عام 2023، مقارنة بـ 3.6٪ في 2022، وهو ما يعزز من استقرار البيئة الاقتصادية. وعملت المملكة على تطبيق نهج استباقي في رسم السياسات المالية، مرتكزاً على مبادئ رؤية البحرين الاقتصادية 2030، وذلك من خلال: • تعزيز الاستدامة المالية عبر خطط واضحة لخفض العجز وتنويع الإيرادات بعيداً عن الاعتماد على النفط، بما أسهم في توفير أرضية صلبة للنمو. • دعم القطاع المالي والمصرفي الإسلامي الذي يعد أحد الركائز الأساسية لاقتصاد البحرين، من خلال تطوير البنية التشريعية والرقابية بما يعزز مكانة المملكة كمركز مالي إقليمي. • تشجيع الاستثمارات الأجنبية والمحلية عبر تحسين البيئة الاستثمارية وتسهيل الإجراءات، ما انعكس على استقطاب مشاريع استراتيجية في قطاعات متنوعة، من التكنولوجيا المالية إلى الطاقة المتجددة. • التركيز على الشراكات الدولية والانفتاح على الأسواق العالمية، بما يدعم مكانة البحرين في منظومة الاقتصاد الإسلامي العالمي. • تطوير الكفاءات الوطنية عبر مبادرات التدريب والتمكين، بما يضمن مشاركة فاعلة للكوادر البحرينية في مسيرة النمو. مقابل ذلك، أولى وزير المالية والاقتصاد الوطني الشيخ سلمان بن خليفة آل خليفة اهتماماً خاصاً بتعزيز التكامل بين الجوانب المالية والتنظيمية والوعي الاجتماعي، وهو ما أشار إليه التقرير بصفته أحد أبرز المقاييس لقياس متانة بيئة الاقتصاد الإسلامي في أي دولة. ويؤكد المراقبون أن الجهود المستمرة لوزارة المالية والاقتصاد الوطني، بقيادة الشيخ سلمان بن خليفة، شكلت ركيزة أساسية في تعزيز ثقة المجتمع الدولي بالاقتصاد البحريني، وترسيخ موقع المملكة بين الاقتصادات الإسلامية الرائدة. هذا الإنجاز الجديد لا يعكس فقط قوة البحرين المالية والاقتصادية، بل يجسد أيضاً الرؤية الاستراتيجية التي تسير عليها الدولة نحو تنمية شاملة ومستدامة، تعزز من مكانة المملكة على الساحتين الإقليمية والعالمية. فيما أظهرت أحدث تقديرات وكالة فيتش للتصنيف الائتماني أن قطاع التمويل الإسلامي في مملكة البحرين يواصل تعزيز مكانته بقوة، مع توقعات بتجاوز قيمته السوقية حاجز 100 مليار دولار خلال السنوات الثلاث إلى الخمس المقبلة، وذلك في ظل ارتفاع الطلب على المنتجات التمويلية الإسلامية، وتنوع الاحتياجات التمويلية التي يتم تلبيتها جزئيًا من خلال إصدارات الصكوك، إضافةً إلى بيئة تنظيمية داعمة وصفقات الاندماج والاستحواذ التي تعزز من توسع القطاع. وشهدت صناعة التمويل الإسلامي في البحرين نموًا ملحوظًا خلال السنوات الأخيرة، حيث قُدرت قيمتها بأكثر من 80 مليار دولار أمريكي خلال الأشهر الثلاثة الأولى من عام 2025، مع زيادة الأصول المصرفية الإسلامية إلى 78% من إجمالي التمويل الإسلامي، والصكوك بنسبة 19.2%، فيما شكلت صناديق الاستثمار المتوافقة مع الشريعة وشركات التكافل نسبة 2.8%. وتتوقع وكالة فيتش ريتينغز العالمية أن تتجاوز صناعة التمويل الإسلامي في البحرين 100 مليار دولار خلال السنوات الثلاث إلى الخمس المقبلة، مدفوعة بالطلب المتزايد على التنويع المالي، والبيئة التنظيمية المواتية، والنشاط المستمر في عمليات الدمج والاستحواذ. وأظهرت البيانات ارتفاع أصول البنوك الإسلامية البحرينية المحلية بنسبة 7.5% خلال الربع الأول من عام 2025، متفوقة على نمو البنوك التقليدية البالغ 3.4%، وزيادة حصتها من الأصول المصرفية المحلية إلى 41.4%. كما تواصل البحرين دورها الريادي في صناعة التمويل الإسلامي عالميًا، من خلال استضافة الهيئات الدولية مثل AAOIFI وIIFM، ودعمها المستمر لتطوير الصكوك والاستثمار المتوافق مع الشريعة، بما يعزز مكانة المملكة كوجهة مالية رائدة في المنطقة. وتُظهر هذه الإنجازات قدرة القطاع المصرفي الإسلامي البحريني على النمو المستدام، وتأكيد التزام البحرين بتطوير حلول تمويلية مبتكرة ومتوافقة مع الشريعة، لتلبية احتياجات السوق المحلي والإقليمي والعالمي. وفي هذا السياق، أكد عدنان يوسف رئيس اتحاد المصارف العربية سابقا إن احتلال البحرين المركز الخامس عالميا في أقوى الاقتصادات الإسلامية يعكس قدرة المملكة على الجمع بين بنية مؤسساتية متطورة، وقطاع مالي إسلامي نشط، وسلسلة من المبادرات الداعمة للاقتصاد الإسلامي. وأوضح أن هذا التصنيف يُستخدم من قبل المستثمرين والصناديق الاستثمارية في الحكم على مزايا البحرين الاستثمارية، كما يخلق هذا التصنيف فرصا للترويج لجذب تمويلات إسلامية (صُكوك، بنوك إسلامية، تكافل، استثمارات متوافقة مع الشريعة). كما أن الأداء الجيد في المؤشرات الإسلامية عادةً يقترن بقوة الخدمات المالية والقطاعات غير النفطية؛ وتقرير نمو الناتج غير النفطي للنصف الأول من عام 2025 يؤكد تعافيا ونمواً في الأنشطة غير النفطية مما يدعم هذا التصنيف. كذلك التصنيف يعطي البحرين «علامة» تنافسية في سوق الخليج وجذب شركات إسلامية دولية تبحث عن قواعد عمليات وخدمات متوافقة مع الشريعة. أما بخصوص ما القطاعات والمبادرات الأكثر تأثيرًا وكيف نبني عليها لمضاعفة النمو القطاعات والمبادرات التي أسهمت في قوة الاقتصاد الإسلامي في البحرين، أشار عدنان يوسف إلى أن القطاع المالي الإسلامي والمصارف وسوق الصُكوك عامل رئيسي في ترتيب الدول في مؤشر الاقتصاد الإسلامي؛ كذلك نمو أصول القطاع والصفقات يجذب رأس المال. وكذلك الابتكار المالي المرتبط بالمنتجات الإسلامية في مجال التمويل الرقمي، حلول المدفوعات، منصات التمويل الجماعي المتوافقة مع الشريعة وهي ترفع من قابلية الوصول إلى الأسواق. وكذلك الصناعات الحلال (غذاء، مراجع تصدير، سلاسل إمداد متوافقة مع الشريعة): تسهم في الصادرات والقيمة المضافة، وتربط البحرين بسلاسل قيمة إقليمية. وأضاف: «باعتقادنا يجب البناء على هذا الإنجاز من خلال القيام بحملة ترويجية دولية مركزة تستخدم التصنيف في ملفات الاستثمار وعمل roadshows في دول المنطقة وبعض العواصم الإسلامية». كذلك تقديم المزيد من الحوافز لسوق الصُكوك والصكوك الخضراء قصيرة الأجل لتسريع الإصدار وجذب مستثمرين مؤسسيين، وأيضا تسريع تراخيص منصات الـFinTech المتوافقة مع الشريعة ودعم حاضنات متخصصة. وأيضا تشجيع الصكوك المرتبطة بالبنية التحتية والطاقة المتجددة، وتطوير منتجات تكافل/تأمين إسلامي متقدم. علاوة على الربط الإقليمي والتكامل مع العواصم المالية الإسلامية من خلال اتفاقيات تبادل معلومات، شراكات بنكية عبر الخليج وآسيا لتمويل صفقات إقليمية.

أَظْهَرَ تقريرُ التمويل الإسلامي في دولة قطر الصادر عن شركة بيت المشورة للاستشارات الماليّة أن أصول (موجودات) البنوك الإسلاميّة في قطر حققت نموًا بمعدّل 3.9%، حيث بلغت حسب إحصائيات مصرف قطر المركزي 585.5 مليار ريال في عام 2024، مقارنة مع 563.7 مليار ريال في عام 2023، مقابل نمو للبنوك التِجارية التقليدية بمعدّل 4%، وقد ارتفعت الموجودات المحليّة للبنوك الإسلامية في عام 2024 بنسبة 4% لتصل إلى 529.7 مليار ريال، وارتفعت احتياطياتها بنسبة 6.3%، حيث بلغت 20.6 مليار ريال، وبلغت موجوداتها الأجنبية 35.2 مليار ريال، بانخفاض بلغ 0.4% على أساس سنوي مقارنة مع عام 2023. وتشكّل البنوك الإسلامية 28% من إجمالي أصول القطاع المصرفي في دولة قطر. وبلغ معدّل النمو السنوي المركب لموجودات البنوك الإسلامية خلال السنوات الخمس (2020 - 2024) 5.4%، مقابل 3.5% في البنوك التِجارية التقليدية لنفس الفترة. وتصدر مصرف قطر الإسلامي «المصرف» البنوك الإسلامية الأربعة في معدل نمو الموجودات في العام 2024، حيث بلغت نسبة نمو موجوداته 6.1%، كما ارتفعت موجودات بنك الريان بنسبة 4.2%، وكانت نسبة النمو في بنك دخان 3.1%، وفي المقابل لا يزال «المصرف» يحتل المرتبة الأولى بين البنوك الإسلامية من حيث حجم الموجودات، إذ بلغت 200.8 مليار ريال في نهاية عام 2024، يليه بنك الريان بموجودات بلغت 171.1 مليار ريال، وبنك دخان 117.9 مليار ريال، ثم الدولي الإسلامي، حيث بلغت موجوداته 60 مليار ريال. وسجلت البنوكُ الإسلامية في عام 2024 إيرادات بلغت 29.5 مليار ريال، وبنسبة نمو بلغت 12.6%، مقارنة بالعام 2023، وشكلت إيرادات أنشطة التمويل والاستثمار 91% من إجمالي هذه الإيرادات، وكان الدافع لهذا النمو ارتفاع إيرادات التمويل والاستثمار بنسبة 13.8%، إضافة إلى انخفاض نسبة المخصصات بنسبة 8.4% مقارنة بالعام 2023. وحقق بنك الريان أعلى معدّل نمو في الإيرادات بنسبة بلغت 16.4%، ثم الدولي الإسلامي بنسبة 15.2%، وبنك دخان بنسبة 12.2%، وكانت نسبة نمو الإيرادات في المصرف 9.4% مقارنة بالعام 2023، وخلال الفترة (2020 - 2024) نمت إيرادات البنوك الإسلامية بمعدل نمو مركب بلغ 9%، وكان أعلى نمو لبنك الريان بمعدل نمو مركب بلغ 10.9%، ثم بنك دخان 8.9%، والمصرف 8.1%، والدولي بمعدل نمو مركب بلغ 7.5%. وحققت البنوك الإسلامية الأربعة في العام 2024 أرباحًا عائدةً على المساهمين بلغت في مجملها 8.7 مليار ريال، مقابل 8.2 مليار ريال في العام 2023 بنمو بلغ 6%، وقد نمت أرباح الدولي الإسلامي بنسبة 8.2%، وبلغت نسبة نمو أرباح المصرف 7%، وفي بنك الريان 3.8%، وفي بنك دخان 3.1% مقارنة بالعام 2023. واستعرضَ التقريرُ أداء الودائع، حيث كشفت بيانات مصرف قطر المركزي عن نمو ودائع الجهاز المصرفي في قطر خلال العام 2024 بنسبة 4.1%، حيث ارتفعت ودائع البنوك الإسلامية في دولة قطر في العام 2024 بمعدل بلغ 8.2%، مقابل ارتفاع للودائع في البنوك التِجارية التقليدية بلغ 2.2%، وتشكّل ودائع البنوك الإسلامية ما يقرب من 34% من إجمالي ودائع الجهاز المصرفي في قطر بإجمالي ودائع بلغ 339.1 مليار ريال مقارنة مع 313.4 مليار ريال في العام 2023، وخلال الفترة (2020 - 2024) كان معدل النمو السنوي المركب للودائع في البنوك الإسلامية 5% مقابل 1.5% في البنوك التقليدية. واستحوذَ القطاع الخاص على النسبة الكبرى من الودائع في البنوك الإسلامية بحصة تبلغ 57%، ثم القطاع العام بنسبة 38%، في حين تضاءلت ودائع غير المقيمين لتصل إلى 5% من إجمالي الودائع في البنوك الإسلامية، وخلال عام 2024 كان معدل النمو الأبرز في ودائع القطاع العام، حيث ارتفعت بنسبة 20%، كما زادت ودائع القطاع الخاص بنسبة 4%، في حين انخفضت ودائع غير المُقيمين بنسبة 16% مُقارنة بالعام 2023.

سجلت ودائع العملاء في البنوك الإسلامية الأربعة؛ مصرف أبوظبي الإسلامي، وبنك بيت التمويل الكويتي مصر، وبنك فيصل الإسلامي، وبنك البركة، نمواً بنسبة 10.05%، حيث ارتفعت قيمتها بـ 60.40 مليار جنيه لتصل إلى 661.40 مليار جنيه بنهاية يونيو 2025، مقارنة بـ 601 مليار جنيه في نهاية ديسمبر 2024. سجل مصرف أبوظبي الإسلامي نمواً في ودائع العملاء بنسبة 16.64%، لتصل إلى 233.60 مليار جنيه بنهاية النصف الأول من عام 2025، مقارنة بـ 200.28 مليار جنيه بنهاية عام 2024، بزيادة بلغت 33.32 مليار جنيه. وسجل بنك فيصل ودائع عملاء بلغت 188.23 مليار جنيه بنهاية يونيو 2025، مقارنة بـ 177.06 مليار جنيه بنهاية 2024، بزيادة قدرها 11.17 مليار جنيه، محققاً نمواً بنسبة 6.31%. كما سجل بنك بيت التمويل الكويتي مصر زيادة في ودائع عملائه بلغت 7.70 مليار جنيه، حيث ارتفعت من 117.09 مليار جنيه بنهاية 2024 إلى 124.79 مليار جنيه بنهاية يونيو 2025، محقّقاً نمواً بنسبة 6.57%. بينما تذيل بنك البركة قائمة البنوك الإسلامية في مؤشر ودائع العملاء، مسجلاً 114.78 مليار جنيه بنهاية يونيو 2025، مقارنة بـ 106.57 مليار جنيه بنهاية 2024، محققاً نمواً بنسبة 7.70%، بزيادة قدرها 8.21 مليار جنيه.

القاهرة - رغم الطفرة التى شهدتها السوق المصرية فى مجال التمويل المتوافق مع الشريعة الإسلامية، عقب دخول مؤسسات إقليمية كبرى مثل «بيت التمويل الكويتي» من خلال استحواذه على «الأهلى المتحد»، إلا أن حصة الصيرفة الإسلامية تراجعت بشكل طفيف داخل القطاع المصرفى خلال الربع الأول من 2025، إلى 3.6% من إجمالى الأصول، مقابل 3.7% نهاية 2024- بحسب ما كتبته دينا مجدي في جريدة « البورصة « - مضيفة أن هذا التراجع، وإن بدا محدودًا من حيث النسبة، إلا أنه يطرح تساؤلات أوسع حول أداء الصناعة المالية الإسلامية، ومدى قدرتها على مواكبة وتيرة نمو القطاع المصرفى التقليدي، فى ظل التحديات التنظيمية، والتقنية، والشرعية التى تواجهها، مقابل مؤشرات نمو لافتة فى حجم التمويلات والودائع الإسلامية. وارتفع إجمالى محافظ أصول البنوك الإسلامية بنحو 6% خلال الربع الأول من العام الجاري، ليصل إلى 816.6 مليار جنيه بنهاية مارس الماضي، مقابل 770.65 مليار جنيه فى ديسمبر 2024، وفقًا للتقرير الدورى الصادر عن الجمعية المصرية للتمويل الإسلامي. فى المقابل، نمت أصول القطاع المصرفى بنسبة 9% خلال نفس الفترة لتصل إلى 22.67 تريليون جنيه مقابل 20.8 تريليون جنيه، بحسب المركز المالى للقطاع المصرفى الصادر عن البنك المركزى المصري. وأشار تقرير الجمعية إلى أن حجم الصناعة المالية الإسلامية، التى تشمل إلى جانب الصيرفة الإسلامية خدمات مثل التأمين التكافلى والصكوك الإسلامية، ارتفع إلى 1.22 تريليون جنيه بنهاية مارس الماضي، بزيادة 379 مليار جنيه وبنسبة نمو بلغت 54% مقارنة بشهر مارس 2024. ويضم السوق المصرفى المصرى 15 بنكًا يقدم خدمات مالية إسلامية، من بين 37 بنكًا عاملًا فى السوق، بينها 4 بنوك إسلامية بالكامل هى مصرف أبوظبى الإسلامى – مصر، وبنك فيصل الإسلامي، وبنك البركة، وبيت التمويل الكويتي. إضافة إلى 11 بنكًا يمتلك فروعًا إسلامية، تُدار بمعزل عن النشاط التقليدى من حيث القوائم المالية والرقابة الشرعية، ويبلغ عدد تلك الفروع نحو 320 فرعًا، تقدم خدماتها لما يقرب من 4 ملايين عميل. وتتيح البنوك التقليدية التى لديها فروع إسلامية تقديم خدماتها ومنتجاتها الإسلامية من خلال جميع فروعها، بعد الحصول على التراخيص اللازمة من البنك المركزي. وقال أحمد أبو الخير، الخبير المصرفي، إن البنوك الإسلامية توفر مجموعة متنوعة من المنتجات المصرفية المتوافقة مع أحكام الشريعة الإسلامية، ما يدعم قاعدة العملاء، ويُسهم فى تعزيز الشمول المالي. وأضاف أن البنوك اعتمدت فى الآونة الأخيرة على حلول التكنولوجيا المالية الحديثة مثل التطبيقات المصرفية الرقمية وخدمات الإنترنت، ما عزز من كفاءة العمليات وسهّل الوصول إلى شرائح أوسع من المجتمع. تابع أن مساهمة الصيرفة الإسلامية كانت تمثل نحو 7% من القطاع المصرفى فى عام 2013.. لكنها تراجعت بشكل ملحوظ خلال السنوات الأخيرة. وأضاف أحمد أبو الخير الخبير المصرفي، أن توسع البنوك الإسلامية فى منح التمويلات يدعم معدلات ربحيتها، خاصة الموجهة لقطاع المشروعات الصغيرة والمتوسطة. وفى ذلك السياق، توقع أبو الخير، استمرار نمو قطاع الصيرفة الإسلامية خلال الفترة المتبقية من العام الجاري، بمعدل سنوى يتراوح بين 15-20%، على أن تكسر أصول الصناعة المالية الإسلامية حاجز 1.3 تريليون جنيه بحلول ديسمبر 2025. واستندت توقعاته على توسع البنوك التقليدية فى افتتاح فروع إسلامية، وسط زيادة الوعى المجتمعى بأدوات التمويل المتوافقة مع أحكام الشريعة. وأضاف أبو الخير أن تطور مؤشرات الاقتصاد الكلى تدعم نمو الصيرفة الإسلامية مثل استقرار سعر الصرف ومعدلات التضخم وتحسين بيئة الاستثمار المحلي. وترتكز أنشطة التمويل فى المصارف الإسلامية على صيغ تمويلية متوافقة مع الشريعة مثل المرابحة، والمشاركة، والمضاربة، والإجارة، إلى جانب توفير خدمات استثمارية تشمل الصكوك الإسلامية وصناديق الاستثمار المتوافقة مع الشريعة، بالإضافة إلى منتجات التحويلات والبطاقات الإسلامية. وبحسب بيانات البنك المركزي، ارتفعت نسبة الشمول المالى فى مصر إلى 74.8% بنهاية ديسمبر الماضي، مقابل 70.7% خلال نفس الفترة من العام 2023، وهو ما يعكس دور الصناعة المصرفية الإسلامية فى دعم هذا الاتجاه. وقال الدكتور محمد البلتاجي، رئيس الجمعية المصرية للتمويل الإسلامي، إن السوق المصرية شهدت نموًا لافتًا فى حجم الصناعة المالية الإسلامية، متوقعًا استمراره خلال الفترة المقبلة مع تعمق مفهوم الصيرفة الإسلامية لدى العملاء. وارتفع حجم العمل المصرفى الإسلامى فى مصر بنسبة 54%، مايعادل 379 مليار جنيه خلال الربع الأول من العام الجارى ليصل إلى 1.08 تريليون جنيه بنهاية مارس الماضي، مقارنة بالربع نفسه من 2024. واحتل مصرف أبو ظبى الإسلامى – مصر على المركز الأول فى سوق المصرفية الإسلامية، مهيمنًا على أكثر من 26% من حجم الصناعة، بحجم أعمال 282 مليار جنيه بنهاية مارس 2025. أما بنك فيصل الإسلامى فجاء فى المركز الثانى مستحوذًا على 23% من الصناعة، بحجم أعمال بلغ 247 مليار جنيه. وفى المركز الثالث جاء بنك مصر الذى يملك فروعًا إسلامية بحجم أعمال 209 مليار جنيه، بحصة بلغت 19.4 % من حجم السوق الإسلامى المصري. أما بنك البركة جاء فى المركز الرابع بحجم أعمال 134 مليار جنيه، وحصة 12.4%، بينما حل المصرف المتحد فى المرتبة الخامسة بحجم أعمال 16 مليار جنيه، وحصة 1.5%. ويرى الدكتور أحمد شوقى الخبير المصرفي، أن العمل المصرفى الإسلامى يفتقر إلى وجود هيئة شرعية مركزية بالبنك المركزى المصرى لمراقبة أعمال المصارف الإسلامية من الناحية الشرعية. وأشار إلى وجود هيئة شرعية مركزية بوزارة المالية لدعم إصدارات الصكوك وكذلك بهيئة الرقابة المالية لإدارة إصدارات صكوك الشركات ومؤسسات التمويل غير المصرفية. وأضاف أنه ينبغى مراعاة الجوانب الشرعية فى ظل انتشار استخدام تقنيات التحول الرقمى والتى فرضت على المصارف الإسلامية تطبيقها لتقديم حلول مبتكرة لعملائها. وشدد على أهمية دعم التأهيل العملى والعلمى للكوادر البشرية المؤهلة لدعم وتطوير المصرفية الإسلامية فى مصر. ولفت إلى أن بعض المصارف الإسلامية تعتمد على نظرية المحاكاة فى تقديم المنتجات والخدمات للبنوك التقليدية وعدم السعى نحو ابتكار منتجات معاصرة متوافقة مع الشريعة الإسلامية. وأكد أن المصرفية الإسلامية فى مصر تحتاج إلى تكاتف جميع المهنيين والمهتمين لدعم التطبيق الفعلى وتطوير منتجاتها ونظمها بما يواكب التطورات المعاصرة ويدعم مواجهة التحديات التى تحجم نموها. وتوقع نمو حجم أعمال الصيرفة الإسلامية بدعم عدد من العوامل أبرزها زيادة توجه العملاء من الأفراد والشركات نحو المعاملات المتوافقة مع أحكام الشريعة الإسلامية، الأمر الذى عزز إجمالى حجم التمويلات والودائع لدى المصارف الإسلامية. وبلغ إجمالى حجم التمويل الإسلامى نحو 886 مليار جنيه بنهاية مارس الماضي، بمعدل نمو 54% عن مارس 2024، وفق التقرير الدورى للجمعية المصرية للتمويل الإسلامي. فيما أضاف التقرير أن حجم الودائع الإسلامية ارتفع إلى 784 مليار جنيه خلال الربع الأول 2025، بمعدل نمو 54% عن الفترة نفسها 2024. وشهدت السوق تطوير العديد من المنتجات المصرفية الإسلامية لتلبية احتياجات المتعاملين، والتى تزيد عن 65 منتجًا بين أوعية ادخارية وخدمات مصرفية وصيغ تمويلية واستثمارية. ويرى شوقى أن دخول بيت التمويل الكويتى لسوق العمل المصرفى الإسلامى قد يسهم فى نقل ثقافة مصرفية إسلامية للسوق المحلى ويعزز من نشاط القطاع وانتعاشه خلال الفترة المقبلة. وأضاف أن التوجه نحو إصدار صكوك جديدة فى السوق المصرية سواء كانت صكوك الشركات أو سيادية، يسهم فى زيادة حجم الصناعة المالية الإسلامية. وأعلنت الحكومة المصرية فى يونيو الماضي، إصدار صكوك بقيمة مليار دولار فى طرح خاص لدولة الكويت بأجل 3 سنوات وعائد نصف سنوي، مؤكدة أنها انتهت بالفعل من أغلب الترتيبات الفنية والإجرائية الخاصة بالطرح. وبلغ حجم إصدارات الصكوك بالسوق المصرية فى مارس 2025، حوالى 112 مليار جنيه، متضمنة صك سيادى وصكوك شركات، وفق تقرير الجمعية المصرية للتمويل الإسلامي. وطرحت وزارة المالية أول صك سيادى بقيمة 1.5 مليار دولار، ما يعادل 75 مليار جنيه، خلال فبراير 2023. وبلغ حجم الصناعة المصرفية الإسلامية على مستوى العالم 4.7 تريليون دولار بنهاية مارس الماضي، وسط توقعات بأن تصل إلى 6.6 تريليون دولار بنهاية 2027.

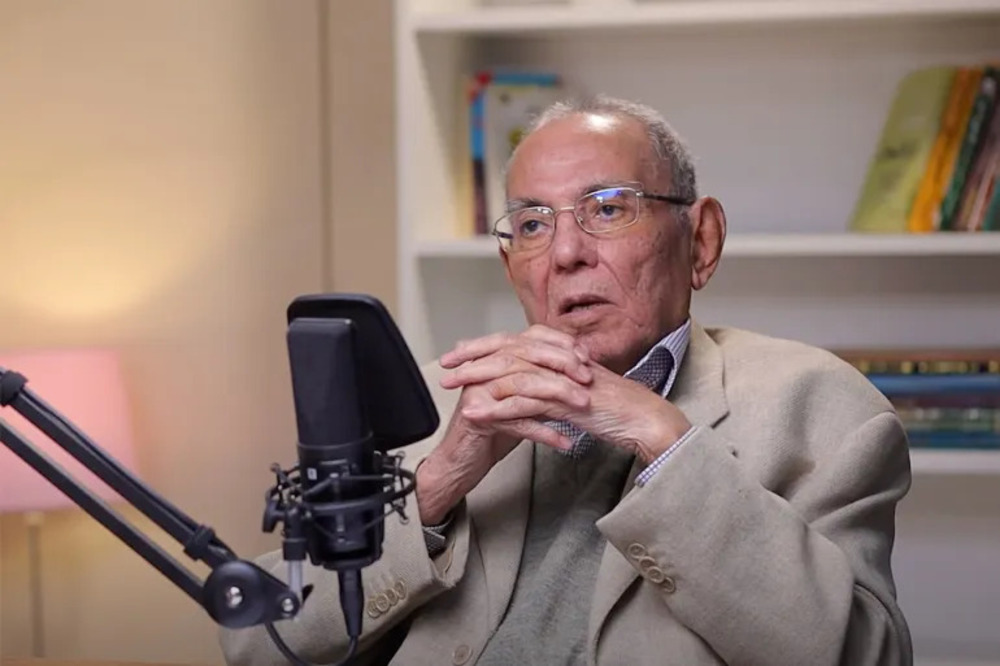

القاهرة – فقدت مصر والعالم العربي والإسلامي اليوم السبت الموافق 12 يوليو/تموز 2025، أحد أعلام الاقتصاد الإسلامي برحيل رفعت السيد العوضي، أستاذ ورئيس قسم الاقتصاد بجامعة الأزهر وعضو مجمع البحوث الإسلامية. توفي العوضي عن عمر ناهز 87 عامًا، حيث يُعد من أبرز الشخصيات الفكرية والأكاديمية في مجال الاقتصاد الإسلامي التي أسهمت في ترسيخ هذا الحقل العلمي، وتأصيل مفاهيمه المستمدة من الشريعة الإسلامية. وقد ترك الراحل بصمة واضحة في مجالات التدريس والتأليف والبحث العلمي، حيث جمع في شخصيته بين عمق التخصص وغزارة الإنتاج العلمي، وشكّل مرجعا للعديد من طلابه وزملائه، وللمؤسسات التي عمل فيها أو شارك في مؤتمراتها ومجامعها العلمية. وقد نعى الإمام الأكبر الدكتور أحمد الطيب، شيخ الأزهر الشريف، العوضي، مشيدًا بعطائه الممتد وجهوده في خدمة العلم والاقتصاد الإسلامي، سواء في جامعة الأزهر أو في جامعات ومراكز بحثية عديدة في العالم العربي والإسلامي. وأكد الأزهر في بيان نعيه أن الفقيد كان نموذجا فريدا في الجمع بين التخصص الأكاديمي والدراسة الشرعية، وأسهم في ترسيخ مفاهيم العدالة الاقتصادية في ضوء الشريعة الغراء، عبر مشاركته الفاعلة في المجامع العلمية، وعلى رأسها مجمع البحوث الإسلامية، الذي كان عضوا بارزا فيه. كما نعى مجمع البحوث الإسلامية الفقيد، واصفا إياه بأنه "علمٌ بارز في الاقتصاد الإسلامي"، جمع بين عمق التخصص وغزارة الإنتاج العلمي، وأسهم بعلمه وجهده في إثراء المكتبة الإسلامية، وخدمة قضايا التنمية والاقتصاد من منظور إسلامي. وأكد المجمع أن الدكتور العوضي كان صاحب رؤية علمية رصينة، وأحد الأصوات المؤثرة في تعزيز الفكر الاقتصادي الإسلامي، سواء من خلال كتاباته، أو مشاركته في المؤتمرات والندوات، أو تدريسه لأجيال من الطلاب داخل مصر وخارجها. إعلان ومن جانبه، عبّر الدكتور نظير محمد عياد، مفتي مصر، عن بالغ حزنه لرحيل الدكتور رفعت العوضي، واصفًا إياه بأنه من رجالات الفكر الإسلامي الذين جمعوا بين رسوخ العلم ونبل الرسالة، حيث وهب حياته للعلم، وامتزجت شخصيته بمعالم البحث الرصين والالتزام بمقاصد الشريعة، مع تواضع العلماء الحقيقيين وأخلاقهم الرفيعة. مولده ونشأته وُلد الدكتور رفعت السيد العوضي عام 1938 في إحدى قرى محافظة كفر الشيخ (دلتا مصر) شمال القاهرة، ونشأ في بيئة أزهرية تقليدية، حيث حفظ القرآن الكريم في سن مبكرة، والتحق بالتعليم الأزهري وتدرج فيه حتى حصل على الثانوية الأزهرية عام 1961. دراسته الأكاديمية في ظل تطوير جامعة الأزهر آنذاك، التحق بكلية المعاملات والإدارة -المعروفة لاحقًا باسم كلية التجارة- ضمن أول دفعة تُقبل وفق النظام الجديد. ورغم ميوله نحو الهندسة، فإن أحد أساتذته نصحه بالاستمرار في دراسة الاقتصاد والتميز فيه، وهو القرار الذي شكل نقطة تحول في مسيرته العلمية. كان من الطلاب المتفوقين، وتم تعيينه معيدا بالكلية عقب تخرجه عام 1966. ولم تكن هناك برامج دراسات عليا حينها، فكان ضمن أوائل من التحقوا بأول دفعة من برامج الماجستير في قسم الاقتصاد بعد إنشائها. أول رسالة ماجستير في الاقتصاد الإسلامي وفي عام 1972، حصل على أول درجة ماجستير في الاقتصاد الإسلامي على مستوى العالم العربي والإسلامي، وكان عنوان رسالته: "نظرية التوزيع في الاقتصاد الإسلامي"، تحت إشراف المستشار الدكتور محمد شوقي الفنجري والدكتور صلاح الدين نامق. قوبلت الرسالة باهتمام واسع، ونُشرت لاحقا عن طريق مجمع البحوث الإسلامية، واعتُبرت مرجعا تأسيسيا في هذا الحقل العلمي الناشئ آنذاك. أول أستاذ اقتصاد إسلامي بجامعة الأزهر واصل العوضي مسيرته العلمية خارج مصر، حيث أمضى عدة سنوات في سويسرا، ثم حصل على درجة الدكتوراه بعنوان "التخطيط في الاقتصاد الإسلامي" من جامعة الأزهر بعد معاناة في إقناع المشرفين بهذا العلم الجديد. وفي عام 1980، عُين أستاذًا في الكلية، ليصبح بذلك أول مدرس متخصص في الاقتصاد الإسلامي بها. مسيرة أكاديمية وإنتاج علمي متميز طوال أكثر من 60 عامًا، كرّس العوضي حياته العلمية لتأصيل وتطوير الفكر الاقتصادي الإسلامي، وأصبح من أبرز منظّريه في العالم الإسلامي، فجمع بين التحليل الاقتصادي المعاصر والأصول الفقهية المستمدة من الشريعة. انتماؤه السياسي شارك العوضي بفعالية في النشاط الطلابي خلال فترة دراسته في ستينيات القرن الماضي، وكان له دور بارز في اتحاد الطلاب. أما عن انتماءاته السياسية، فقد صرّح عن نفسه في آخر لقاء بودكاست مصور له عام 2024 قائلا "ليس لدي انتماء سياسي، ومنفتح على جميع التيارات السياسية، وأشجع على الاستقلال الفكري." حياته العملية بالإضافة إلى عمله في جامعة الأزهر كمعيد، ثم مدرس مساعد، وصولًا إلى توليه رئاسة قسم الاقتصاد بكلية التجارة، تنقل العوضي في عدد من الدول العربية والإسلامية، حيث شغل عدة مناصب أكاديمية مرموقة. فقد عمل أستاذًا زائرًا للاقتصاد الإسلامي في جامعة قطر خلال عامَي 1981 – 1982، ثم أستاذا مشاركا في جامعة أم القرى بالمملكة العربية السعودية من 1983 إلى 1987. كما عمل أيضا مدرسا في "المعهد العالي للدراسات الإسلامية" بالجيزة، مقدمًا خلالها إسهامات تعليمية وفكرية في مجال الاقتصاد الإسلامي، ومساهمًا في تخريج أجيال من الباحثين في هذا التخصص. من أبرز مؤلفاته التي أصبحت مراجع أكاديمية: "منهج الادخار والاستثمار في الاقتصاد الإسلامي" "من التراث الاقتصادي للمسلمين" – كتَبه خلال فترة إعارته في مكة. "الاقتصاد الإسلامي: مصادره وتطوره وموضوعه" (1986) – ويعد من أهم المراجع المتخصصة. "تكامل الاقتصاد في العالم الإسلامي" (1989) "نقود الدولة الإسلامية" (1990) "الضريبة في الإسلام" (1991) "الأولويات الاقتصادية في الإسلام" (1992) "النظام الاقتصادي الإسلامي" (1996) "النظام المالي في الإسلام" (1997) "الضوابط الشرعية للاقتصاد" (1998) "عالم إسلامي بلا فقر" – صدر في قطر (2001) "المسلمون والعولمة" (2001) "القيم الضابطة للمصرفية الإسلامية" (2005) كما كانت له إسهامات معتبرة في الاقتصاد الوضعي، لكنه انشغل لاحقا بالكتابة في الاقتصاد الإسلامي ليصبح تخصصه الرئيسي، كان أول من كتب في "المصطلحات الاقتصادية في القرآن الكريم والسنة النبوية"، وله بحث معروف في هذا المجال قُدّم في باكستان. من الاقتصاد إلى الإعجاز العلمي يمكن تقسيم حياة العوضي العلمية إلى مرحلتين: المرحلة الأولى: انشغاله التام بقضايا الاقتصاد الإسلامي. المرحلة الثانية: التفرغ للإسهام في الإعجاز العلمي في القرآن الكريم، وخاصة منذ بداية الألفية الجديدة. أولى اهتماما خاصا بمجال الإعجاز في العلوم الاجتماعية والإنسانية، وكان يعتبره من أحدث العلوم الإسلامية وأكثرها تأثيرا في الغرب، حيث أشار إلى أن كثيرا من المفكرين الأوروبيين اعتنقوا الإسلام نتيجة اطلاعهم على أبحاث الإعجاز العلمي. من أبرز أبحاثه في هذا المجال: "التوازن الكلي وحماية البيئة في الإسلام" – قدمه عام 2003 في مؤتمر بالمنظمة العربية للتنمية الإدارية في دبي. "الإعجاز في آيات قصة شعيب عليه السلام". "الإعجاز التشريعي في الزكاة". "ضوابط البحث في الإعجاز القرآني في العلوم الاجتماعية". "الإعجاز في تشريع الميراث" (2008). "الإعجاز التشريعي في بناء الاقتصاد الأسري في الإسلام" (2010). "إعجاز القرآن في العلوم الاجتماعية" (2012). وكان مفكر الاقتصاد الإسلامي يرى أن الإعجاز العلمي أصبح أحد أهم أدوات الدعوة الإسلامية الحديثة، وخاصة في أوروبا والدول الغربية، لما له من قدرة على مخاطبة العقول العلمية والمنطقية بلغة البرهان والمعرفة. زملاء وتلاميذ.. إرث باقٍ وراية لم تنكس يقول زميله وتلميذه أيضا محمد السيد محمد برث، عميد كلية التجارة بجامعة الأزهر سابقا، والمستشار المالي لرئيس جامعة الأزهر، وعضو لجنة الرقابة الشرعية المركزية بالهيئة العامة للرقابة المالية إن "العوضي صاحب أول رسالة ماجستير في الاقتصاد الإسلامي في العالم العربي والإسلامي أفنى حياته في علم الاقتصاد الإسلامي حتى الرمق الأخير، ولم يترك القلم ولا الحديث حتى لحظاته الأخيرة". وأضاف في تصريحات خاصة لـ"الجزيرة نت" أن الدكتور العوضي قد رحل بجسده، لكن إرثه العلمي والفكري لا يزال حيًّا، حاضراً في كتبه وأبحاثه ومحاضراته، وفي طلابه المنتشرين في أرجاء العالم الإسلامي. وأكد المتحدث أن العوضي ترك نموذجا نادرا للعالِم الذي جمع بين دقة التحليل الاقتصادي وعمق الفهم الشرعي، وارتقى بعلم الاقتصاد الإسلامي من شعارات نظرية إلى منظومة أكاديمية رصينة تستند إلى منهج علمي وتأصيل شرعي متين. يحسب للعوضي، يضيف برث، أنه فتح الباب أمام جيل جديد من الباحثين في مجال الإعجاز العلمي في العلوم الإنسانية، وقد نقل علمه خلال جولاته العلمية وندواته ومشاركاته في المؤتمرات الدولية، مؤثرًا في عدد من المؤسسات الاقتصادية والدينية والعلمية حول العالم. وختم زميله وتلميذه حديثه بالقول، إلى جانب علمه الغزير، كان العوضي يتمتع بأخلاق رفيعة قلّ نظيرها، عرف عنه التواضع وكرم النفس، ولم يبخل يومًا على زملائه وطلابه أو الباحثين بمعلومة، بل كان سخيّا في عطائه، جوادا بعلمه، كريمًا بأفكاره، فكان -كما يُقال- "عالمًا بأدبه، وأديبًا بعلمه".

المال ـ خاص كشفت عمليات التمويل المشتركة التي جري ترتيبها وإدارتها في العامين الماضيين غيابا شبه تام للبنوك العاملة بنظام الصيرفة الاسلامية عن التواجد في سوق الاقراض الضخم والذي... كشفت عمليات التمويل المشتركة التي جري ترتيبها وإدارتها في العامين الماضيين غيابا شبه تام للبنوك العاملة بنظام الصيرفة الاسلامية عن التواجد في سوق الاقراض الضخم والذي يعد الاداة الرئيسية في حفاظ وحدات القطاع المصرفي علي مؤشر توظيف القروض للودائع عند مستوياتها التي تدور حول %52. ولعبت بنوك الأهلي ومصر والتجاري الدولي والعربي الأفريقي دورا كبيرا في إدارة قروض ضخمة لصالح هيئات اقتصادية وشركات كبري ، ابرزها ، قرض بـ 2 مليار دولار للهيئة العامة للبترول وآخر بمليار دولار لشركة موبكو ، وقروض تتعدي قيمتها 5 مليارات جنيه لشركات الكهرباء الي جانب 3 قروض أخري بنحو 3.5 مليار جنيه لقطاع الطيران. ورغم انتعاش سوق الاقراض المشترك خلال الفترة الماضية، لكن البنوك الاسلامية لاتزال غائبة، ونسبت مصادر بروز هذه الحالة الي رغبة البنوك التقليدية التي تتولي إدارة هذه القروض في عدم التعامل مع نظيرتها الاسلامية تحت ضغوط عقود التمويل التي تتم صياغتها وفق نظم الصيرفة التقليدية ، وهو ما قد يدعو البنوك الاسلامية للبحث عن صيغة اتفاق مع البنوك التقليدية تعتمد عليها في تمويل حصص من الاقراض المشترك. وتعمل في السوق المحلية بنوك اسلامية هي، فيصل الاسلامي والبركة-مصر وأبوظبي الاسلامي الي جانب بنوك أخري لديها رخصة للتعامل وفق نظم الصيرفة الاسلامية مثل الائتمان الزراعي وبنك مصر والوطني المصري وقناة السويس. من انبه قال أشرف الغمراوي الرئيس التنفيذي العضو المنتدب لبنك البركة-مصر ، ان مصرفه الي جانب البنوك الاسلامية الأخري عاني لفترة من الاقصاء غير المتعمد من جانب البنوك التقليدية فيما يتعلق بالمشاركة في القروض الضخمة التي طلبتها الهيئات الاقتصادية والشركات ، لافتا الي ان حالة الغياب تعود الي طبيعة عقود التمويل المشترك والتي تعتمد بشكل أساسي علي الصيرفة التقليدية بما يحد من إمكانية دخول البنوك الاسلامية ، موضحا ان مشاركة الأخيرة يتطلب تخصيص شريحة تمويلية بعقد مختلف يقوم علي الصيغة الاسلامية وهو ما لا تفضل البنوك تنفيذه. أضاف رئيس »البركة-مصر« وهو أحد البنوك الاسلامية العاملة في السوق المحلية منذ عام 1975 ويتبع مجموعة البركة المصرفية التي يترأسها صالح كامل رجل الأعمال السعودي، ان مصرفه توصل الي صيغة مع البنوك الرائدة في ترتيب القروض المشتركة، ومنها الأهلي ومصر والتجاري الدولي تسمح له بالمشاركة في القروض التي يقوموا بترتيبها، موضحا ان هذه الصيغة تقوم علي دخول البنك لتمويل الآلات والمواد الخام عبر نظام الايجار والمرابحة ، مؤكدا ان البنوك الاسلامية تمول شراء الأصول فقط. وشارك "البركة-مصر" في قروض الهيئة العامة للبترول ومجموعة بن لادن والكهرباء والمطارات وغيرها من التمويلات التي جري ترتيبها خلال الفترة الماضية. اكد طارق سليم ، مدير عام الإئتمان ببنك المؤسسة العربية المصرفية، ان للبنوك الاسلامية طبيعة خاصة في التعامل مع القروض المشتركة تتفق مع الشريعة الاسلامية واحكامها، مشيرا الي ان هذه البنوك تشترط انظمة معينة تتطابق مع الشريعة في حالة دخولها مع البنوك العامة اوالخاصة العاملة في السوق للمساهمة في قروضها المشتركة ، اهمها ابرام عقود مرابحة منفصلة عن العقود الجماعية، لافتا إلي ان هذه الشروط تعوق البنوك الاسلامية في المشاركة في هذه القروض . واضاف ان رغبة العميل تتحكم في عملية ضم بنك معين لقرض مشترك من خلال تخصيص نسبة معينة من القرض تتطابق مع الشريعة الاسلامية ، وقال ان اغلب القروض المشتركة التي تم طرحها في السوق مؤخرا لم تتوافر فيها هذه النسبة ، ولذلك تراجعت انشطة البنوك الاسلامية في المشاركة في القروض المشتركة في الآونة الاخيرة . واضاف: يلزم علي البنوك المرتبة للقروض توافر الخبرة في التعامل مع البنوك الاسلامية في حالة مشاركتها في القروض ، مشيرا إلي ان اغلب البنوك التي ترتب القروض المشتركة في هذه الآونة لا تملك هذه الخبرة ، باستثناء بنك »مصر« ومن خلال رخصته في مجال الصيرفة الاسلامية ، كما ان الفروع الاسلامية التي يمتلكها تمكنه من ترتيب وتسويق اي قرض مشترك يضم بنوكاً اسلامية ، منوها انه لا تغيير خلال الفترة المقبلة في سياسات البنوك الاسلامية لتنشيط دخولها في القروض المشتركة . من ناحية اخري ، اكد عبد الرحمن امين ، مدير عام بأحد البنوك ، ان اختلاف الانظمة والسياسات الخاصة واسعار التمويل بالبنوك الاسلامية عن التقليدية وراء ابتعاد البنوك التقليدية عن اقحام البنوك الاسلامية في اي قرض تديريه او تسوقه ، مشيرا الي وجود العديد من القيود في عملية التمويل في حالة تواجد البنوك الاسلامية في هذه القروض . واشار الي ان هناك عملاء سواء كانوا " مؤسسات او افراد " يشترطون اقتطاع جزء من القروض التي تطرحها لصالح البنوك الاسلامية ، مشيرا الي ان هذا النوع من القروض يواجه العديد من الصعوبات اهمها غياب التوافق بين سياسات جميع البنوك المشتركة في هذا القرض نظرا لاختلاف عمليات التمويل بين البنوك التقليدية والاسلامية . يشار الي ان »بنك أبوظبي« الاسلامي »الوطني للتنمية سابقا« قد شارك مؤخرا في تمويل الهيئة العامة للبترول المصرية بـ2 مليار دولار مع عدد من البنوك المصرية والعربية والاجنبية من بينها بنك مصر ، بجانب بنوك عالمية ابرزها" الاهلي سوسيتيه جنرال ، بي ان بي باريبا ، واوف طوكيو ، ودويتشيه بنك ، HSBC " ، وهو ما يعني ان بنوك الصيرفة الاسلامية بدأت في البحث عن صيغ للدخول في هذا المجال.

استطاعت المصارف الإسلامية في الدول العربية والعالم إثبات جدارتها في التعامل مع أموال مودعيها، بعد مثابرة وتأن في خطواتها؛ مما منحها الكثير من المكانة في أسواق المال، رغم طغيان الصيرفة التقليدية على المداولات المالية العالمية. ويعود السبب إلى أن مفاهيم العمل المصرفي الإسلامي وأدواته، أدّت إلى الوصول إلى بناء قاعدة مؤسساتية متينة البنيان، لذلك باتت الصناعة المصرفية الإسلامية، تحظى بأهمية كبيرة من قبل الجهات المصرفية الفاعلة على المستوى الإقليمي والدولي. ولا شك في أن هناك اختلافاً في طبيعة الصيرفة الإسلامية، يُميّزها عن الصيرفة التقليدية، فالأولى تتبع أحكام الشريعة الإسلامية، التي تحظّر إستيفاء الفائدة أخذاً أو عطاءً، ولا يُمكن أن تقدم خدمات تتعارض وأحكام الشريعة، كما أن العمل المصرفي الإسلامي قائم أصلاً على مبدأ المشاركة في الأعمال، بين البنك من جهة والمودع من جهة أخرى، وهذا ما يستتبع تقاسم الأرباح والخسائر. المصارف الإسلامية موجودة منذ 50 عاماً : وما يُسجل للمصارف الإسلامية أيضاً أنها استقطبت منذ بداية نشاطها، في مطلع السبعينيات من القرن الماضي، صغار الحرفيين والمودعين، فالمصارف الإسلامية تعتمد في أساس فلسفتها على البُعد الإجتماعي، وليس البُعد الإقتصادي أو المصرفي الذي يقتصر على الربح وحسب، أما محظوراتها فهي عدم الإقراض، فالمتعامل الذي يرغب في إيداع أمواله في بنك اسلامي، يختار صيغة معينة من الصيغ المتعدّدة في نظام المصارف الإسلامية، كالمشاركة، والمرابحة، والمضاربة، والمقاولة، والإيجارة، والإستصناع. وفق ذلك، يتم درس صيغة مشروع ما، من قبل المودع ومن قبل البنك على حدٍ سواء. وبناءً على الدراسات التي يقوم بها خبراء ومختصون، تُوقّع عقود تحدّد كيفية توزيع الأرباح والخسائر. علماً أن المصارف الإسلامية تُطبّق معايير «بازل 1 و2»، لأنها تسعى الى أن تكون جزءاً من المنظومة المصرفية العالمية. خصوصية لبنان : في لبنان، لطالما كانت المصارف الإسلامية بطيئة النمو، لأسباب وظروف ترتبط بنقص التشريعات، وبالنظام المصرفي اللبناني، الذي لم يتح لها التقدّم والتوسع على غرار المصارف التجارية، فالمصارف الإسلامية المتواجدة في لبنان، كانت قبل الأزمة (في العام 2019) خمسة مصارف، ولم تتعامل بالأدوات المالية التي تتعامل بها المصارف التقليدية؛ مما جنّبها العديد من الأزمات في وقت سابق. لكن تفجّر الأزمة المالية والنقدية في لبنان، وتداعي القطاع المصرفي، وضع المصارف الإسلامية أمام تحدّي الاستمرار أو الانسحاب من السوق اللبنانية وهذا ما فعلته. د. محمد وهبة الخبير الاقتصادي : في هذا الاطار يشرح الخبير الاقتصادي الدكتور محمد وهبه لمجلة «اتحاد المصارف العربية» أن «السمعة والثقة في المصارف الإسلامية في لبنان لهما مكانتهما، حيث استعاد مجمل المودعين فيها ودائعهم، بعكس ما حصل في المصارف التقليديةـ ومع ذلك، فإن أصول المصارف الإسلامية في لبنان لا تتجاوز1 % من إجمالي أصول البنوك التجارية البالغة حوالي 102.8 مليار دولار (ديسمبر/ كانون الأول 2024)، أي ما يعادل نحو 1.0–1.1 مليار دولار، حيث يوجد في لبنان خمسة مصارف إسلامية متخصّصة، إضافة إلى عدد من «النوافذ الإسلامية» داخل المصارف التقليدية». يضيف د. وهبه: «كذلك بالنسبة إلى مجموع فروع المصارف الإسلامية، فهي أقل من 1 % من إجمالي فروع القطاع، كما أن حصّة الودائع والتي توازي عادة حصّة الأصول؛ تشكل أيضاً نحو 1 % من إجمالي ودائع القطاع. أما على صعيد قياس حجم محفظة القروض الإسلامية الممنوحة للقطاع الخاص كنسبة من الناتج المحلي الإجمالي في لبنان، فهي لا تتجاوز 0.5 % -1 %، مقارنة بمعدّلات تُراوح بين 15 % و30 % في بعض دول الخليج»، لافتاً إلى أن «حجم الإستثمار الضئيل يرتبط بطبيعة الواقع الإجتماعي والسياسي والأمني في لبنان، والعديد من المواطنين الذين يخافون المقاربة الإسلامية لوضعية أموالهم، مما يعني ضرورة طرح مفاهيم الصيرفة الإسلامية على جانب الفقه الاسلامي لناحية المخاطر والعائد، كما تبرز الحاجة في لبنان إلى إصلاحات تنظيمية ودعم مؤسسيّ وإعلامي لزيادة تأثيرها وموثوقيتها». الصيرفة الإسلامية في البلدان العربية: في المقابل، يشرح د. وهبه أن «المصارف الإسلامية في البلدان العربية، تُعد جزءاً مهماً من النظام المالي في العديد منها، حيث تستند إلى مبادئ الشريعة الإسلامية التي تحرّم الفائدة (الربا)، وتعتمد على التمويل بالمشاركة وتقاسم المخاطر. وكمقياس لحجمها ودورها في تمويل الإقتصاد الحقيقي، يُستخدم عادة حجم التمويلات (القروض) الممنوحة من قبل المصارف الإسلامية إلى القطاع الخاص كنسبة من الناتج المحلي الإجمالي»، لافتاً إلى أنه «وفق بيانات العام 2024 لمجلس الخدمات المالية الاسلامية IFSB، فقد حقّق رصيد التمويلات الإسلامية العالمية نمواً بنحو5.97 % على أساس سنوي ليصل إلى 1.88 تريليون دولار في القطاعات السكنية، والعقارية، والإنشائية، والصناعية .وتشير دراسات أكاديمية إلى أن قروض المصارف الإسلامية تشكّل في بعض بلدان الخليج ما بين 15 % و30 % من الناتج المحلي الإجمالي، ما يعكس دورها المحوري في تمويل المشروعات الإنتاجية والخدماتية وتقوية الشمول المالي». ويضيف د. وهبه: «باختصار، إن إنخراط المصارف الإسلامية في الواقع الإقتصادي يتمثل في تمويل المنشآت الخاصة، وقطاع المشاريع الصغيرة والمتوسطة بقروض تُمثّل نسبة مهمة من الناتج المحلي الإجمالي، مع نمو سنوي ثابت للتمويل يناهز 6 %»، موضحاً أنه «مع إشتداد الأزمات الاقتصادية والمالية في المنطقة، مثل تداعيات جائحة كورونا، والتضخُّم، وأزمات العملات، والحروب، وإنخفاض الثقة بالأنظمة المالية التقليدية، برزت تساؤلات عديدة حول مستوى الثقة في المصارف الإسلامية». ويوضح وهب أنه «بتفصيل تلك العوامل، نرى في الإيجابيات التي تُحفّز الثقة هي الشفافية الشرعية، وأطر الرقابة التي تولّد ثقة لدى الجمهور المتديّن، وخصوصاً عند وجود هيئة مستقلة للفتوى والرقابة، ومن ثم البُعد عن الفوائد، في ظل رفض فئات واسعة للفائدة المصرفية، حيث يلجأ البعض إلى المصارف الإسلامية كبديل آمن. كذلك الإستقرار النسبي، حيث أظهرت بعض المصارف الإسلامية أداءً أكثر استقراراً خلال الأزمات المالية، كونها أقل انكشافاً على الأدوات المالية عالية المخاطر». ماذا عن موقع المصارف الإسلامية في الدول العربية؟ يجيب د. وهبه: «يتحدّد موقع المصارف الإسلامية في البلدان العربية، كونها عنصراً فاعلاً اقتصادياً ومميّزاً، حيث يملأ الفراغ الذي يعانيه التمويل التقليدي في المجتمع المحافظ، إذ يُمكن أن يتمثل دورها في تعزيز التنمية الاقتصادية، وتحقيق الشمول المالي، وتوفير بدائل تمويلية تراعي القيم المجتمعية والدينية، غير أن تعزيز هذا الدور يتطلّب إصلاحات مؤسسية وتشريعية، وتطوير أدوات رقابة وإبتكار مالي يواكب التحوُّلات الإقتصادية والتقنية في العالم العربي»، مؤكداً أن «المصارف الإسلامية تشكل أحد المكوّنات الجوهرية للقطاع المالي العربي، إذ تجمع بين البُعد الديني والاقتصادي، مما يمنحها موقعاً إستراتيجياً في عدد من الدول العربية، لا سيما الخليجية منها. ويُمكن تحديد موقعها من خلال أبعاد عدة، أهمها البُعد المالي في النظام المصرفي، حيث تشكل نسبة أصول المصارف الإسلامية ما بين 15 % و60 % من إجمالي الأصول المصرفية، حسب البلد. أما على صعيد الإنتشار المؤسسي، فالمصارف الاسلامية تتواجد في معظم الدول العربية، إما كمصارف متخصّصة أو كنوافذ إسلامية داخل مصارف تقليدية. وأخيراً حيال دورها على صعيد الإندماج في السياسات الوطنية، يُلاحظ أنه في بعض الدول مثل السودان، تُعدّ الصيرفة الإسلامية، النظام المصرفي الوحيد». ويشدّد د. وهبه على أن «للمصارف الإسلامية دوراً تنموياً يبرز عبر تمويل المشاريع الصغيرة والمتوسطة، خصوصاً عبر صيغ المشاركة والمضاربة، وفي دعم القطاعات الإنتاجية (الصناعة، الزراعة، الخدمات) من خلال أدوات تمويل متوافقة مع الشريعة، وفي الحدّ من الفقر عبر أدوات مثل التمويل الأصغر الإسلامي»، مشيراً إلى دورها في تعزيز الاستقرار المالي؛ «إذ إن هذه المصارف تتبنّى نماذج تمويل قائمة على تقاسم المخاطر لا على الضمانات الربوية، مما يقلّل من الإنكشافات الخطرة، فتساهم في تنويع النظام المالي وتوسيع قاعدة الشمول المالي، ولا سيما في البيئات المحافظة دينياً». دور إستراتيجي في مواجهة الصيرفة التقليدية : يذكّر د. وهبه أنه «برز للمصارف الاسلامية وخلال الأزمات دور إستراتيجي، ومن خلال التجربة فقد حافظت على ثقة نسبية خلال الأزمات نظراً إلى الضوابط الشرعية وإلتزامها الأخلاقي. كما ساهمت في فترات الأزمات (مثل أزمة العام 2008 أو أزمات العملة) في امتصاص بعض الصدمات مقارنة بالبنوك التقليدية»، مشدّداً على أن «للمصارف الإسلامية دوراً قيمياً واجتماعياً، حيث تروّج لمبدأ الإقتصاد الأخلاقي القائم على العدل والتكافل والشفافية، وتلعب دوراً في تعزيز ثقافة المسؤولية الاجتماعية عبر أدوات مثل الزكاة والوقف والتمويل غير الربحي». ويختم د. وهبه: «رغم التحدّيات، تبقى المصارف الإسلامية خياراً إستراتيجياً للعديد من العملاء الباحثين عن تمويل آمن ومتوافق مع الشريعة، ولا تزال المصارف الإسلامية تحظى بثقة نسبية مقبولة، خصوصاً في المجتمعات المحافظة والبلدان التي تحترم البنية الشرعية والتنظيمية، لكن الثقة فيها ليست مطلقة. فاستدامة هذه الثقة تتطلّب شفافية أكبر، حوكمة أقوى، وتطويراً مستمراً للمنتجات والخدمات بما يتماشى مع إحتياجات العملاء المعاصرين، بالإضافة إلى الحاجة إلى توحيد المعايير الشرعية بين الدول، وضرورة تطوير الكفاءات المصرفية والشرعية، والاستجابة السريعة للتغيُّرات الاقتصادية العالمية كالعملات الرقمية والتضخُّم على سبيل المثال وليس الحصر.

تواصل دولة الإمارات ترسيخ مكانتها مركزاً عالمياً رائداً في مجالي المالية الإسلامية وصناعة الحلال، ضمن رؤية تنموية شاملة، تدعم التنويع الاقتصادي، وتعزز تنافسية الدولة في الأسواق العالمية. وتشهد القطاعات المرتبطة بالمالية الإسلامية ومنتجات الحلال نمواً ملحوظاً يعكس رؤية الإمارات في بناء اقتصاد مرن ومستدام في ظل الدعم الحكومي المتواصل، ووجود بنية تشريعية متطورة، ومراكز مالية وصناعية رائدة، مرتكز على المعرفة والتكنولوجيا والابتكار. وأطلقت الإمارات في مايو الماضي استراتيجية المالية الإسلامية وصناعة الحلال، والتي تهدف إلى تطوير بيئة متكاملة لأنشطة التمويل الإسلامي، تشمل المصرفية، والتكافل، والصكوك، والخدمات المالية غير المصرفية، وفقاً لأفضل الممارسات والمعايير العالمية. وفي مجال التمويل الإسلامي، وبحسب بيانات المصرف المركزي الأخيرة لشهر فبراير الماضي، تشكل أصول البنوك الإسلامية نحو 18% من إجمالي أصول القطاع المصرفي، فيما تبلغ حصة البنوك الإسلامية من إجمالي ائتمان القطاع المصرفي في الدولة نحو 22.8%. وشهد سوق الصكوك الإسلامية توسعاً ملحوظاً في الإمارات، وأصدرت الحكومة الاتحادية صكوك خزينة إسلامية بالعملة المحلية لأول مرة في 2023، ما يشكل حافزاً للكيانات الأخرى في القطاع، وتعتبر الدولة واحدة من أكبر مراكز إدراج الصكوك على مستوى العالم. وتزيد القيمة الإجمالية للصكوك المدرجة في ناسداك دبي على 95.7 مليار دولار في مايو، وفق آخر البيانات، التي تناولت هذا الجانب والصادرة في يونيو الجاري، ما يرسخ مكانتها واحدة من كبريات الوجهات العالمية لإدراج أدوات الدخل الثابت المتوافقة مع الشريعة الإسلامية. واحتلت الدولة المرتبة الرابعة بين أكبر الأسواق المالية الإسلامية عالمياً من حيث الأصول، وفقاً لتقرير مؤشر تطوير التمويل الإسلامي لعام 2023. نقلة نوعية وأكد جمال صالح، المدير العام لاتحاد مصارف الإمارات، أن استراتيجية الإمارات للمالية الإسلامية، وصناعة الحلال قد حددت أهدافاً طموحة، من شأنها إحداث نقلة نوعية في مساهمة وحضور الاقتصاد الإسلامي على المستويات المحلية والإقليمية والدولية. وقال جمال صالح في تصريحات لوكالة أنباء الإمارات «وام»، إن دولة الإمارات طورت على مدار السنوات الماضية نظماً مالية واقتصادية،عززت دور القطاع المالي الإسلامي في استراتيجية التنويع الاقتصادي، التي تنتهجها الدولة، مشيراً إلى أن «الصيرفة الإسلامية» بكل نواحيها شهدت تطورات واضحة، سواء على مستوى إصدارات الصكوك وإدراجها أو على مستوى القطاع المصرفي الإسلامي أو غيره. وعلى مستوى القطاع المصرفي،أكد مدير عام اتحاد مصارف الإمارات أن البنوك الإسلامية في دولة الإمارات العربية المتحدة تسجل معدلات نمو مرتفعة، وهو ما يعكس زيادة الثقة بالاقتصاد الوطني ككل، وبالنموذج المصرفي المتوافق مع الشريعة. وأشار جمال صالح إلى أداء البنوك الإسلامية في أحدث إحصاءات صادرة عن المصرف المركزي لشهر فبراير من العام الجاري، والتي أظهرت ارتفاعاً في إجمالي الائتمان الممنوح من البنوك الإسلامية إلى 503.5 مليارات درهم، بنمو سنوي نسبته 16%، لافتاً إلى دور البنوك الإسلامية في تعزيز الاقتصاد الوطني. ونوه بأن حجم الائتمان الموجه للقطاع الخاص من البنوك الإسلامية بلغ 350.4 مليار درهم بنهاية فبراير، بنمو سنوي قدره 13.2%، لافتاً إلى ودائع البنوك الإسلامية، التي حققت قفزات واضحة، حيث وصلت إلى 595.3 مليار درهم، بنمو سنوي نسبته 16.9% وفي موازاة تطور المالية الإسلامية تبرز الإمارات منصة عالمية لصناعة الحلال، مدفوعة برؤية وطنية، تهدف إلى رفع حصة الدولة من صادرات المنتجات الحلال من 74 مليار درهم إلى نحو 315 مليار درهم في 2031، خلال السنوات المقبلة، وفقاً للاستراتيجية الأخيرة المعتمدة في هذا المجال. منتجات تنافسية وفي هذا الإطار قال صالح لوتاه، رئيس مجلس إدارة مجموعة مصنعي الأغذية والمشروبات في الإمارات لـ«وام»، إن الاستراتيجية الوطنية للمالية الإسلامية وصناعة الحلال تمثل خطوة فارقة نحو ترسيخ مكانة الإمارات مركزاً عالمياً لصناعة المنتجات الحلال. وأضاف، إن الصناعة الوطنية قطعت شوطاً كبيراً في تطوير المنتجات الغذائية، حيث تشهد حالياً اهتماماً متزايداً من المصنعين المحليين بالتوسع في هذا القطاع الحيوي، خاصة في ظل النمو المتسارع في الطلب العالمي على المنتجات الحلال، والذي يشكل فرصة اقتصادية كبرى. واعتبر لوتاه أن الوصول إلى الهدف يمكن أن يرتكز على 3 عوامل أساسية، تشمل الابتكار وزيادة الاستثمار في البحث والتطوير لتقديم منتجات حلال مبتكرة تنافس عالمياً، والمواءمة مع طبيعة الطلب العالمي، والدعم التمويلي والترويجي. وأكد أن تحقيق مستهدفات الاستراتيجية يتطلب شراكة وثيقة بين القطاعين العام والخاص، مشيراً إلى أن مجموعة مصنعي الأغذية والمشروبات ملتزمة بلعب دور فاعل في دعم المصنعين، وتوفير منصات للحوار والتطوير، ودفع عجلة التصدير نحو أسواق جديدة. ووفقاً لتقرير «يونافيد للأبحاث» حول سوق الأغذية والمشروبات الحلال في الإمارات فمن المتوقع أن يتجاوز حجم سوق الأغذية والمشروبات الحلال في الدولة 31.27 مليار دولار بحلول عام 2029، مدفوعاً بالموقع الاستراتيجي للإمارات مركزاً تجارياً وسياحياً عالمياً يعزز جاذبيتها، ويجذب المستهلكين المحليين والدوليين الباحثين عن منتجات حاصلة على شهادات الحلال.

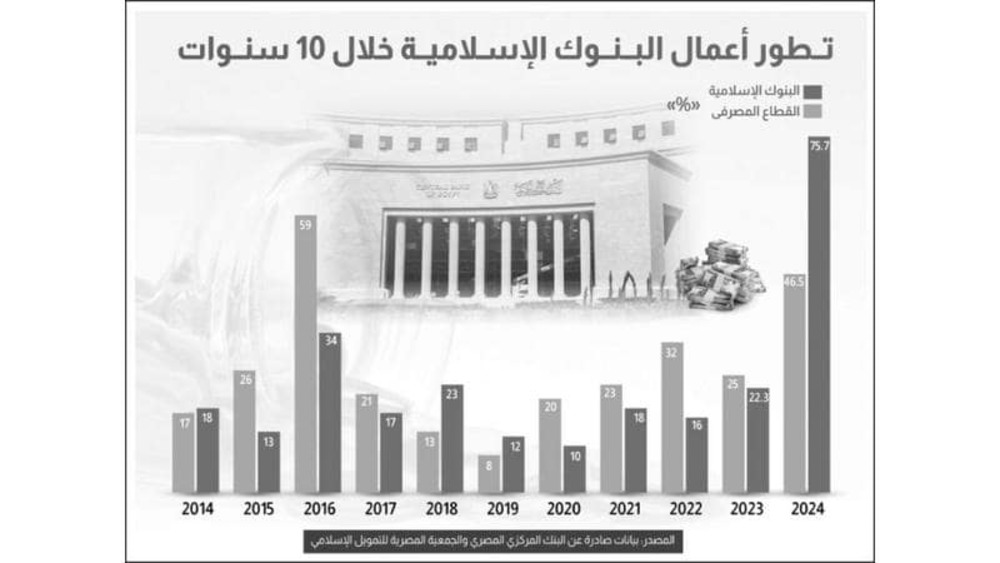

القاهرة - شهدت المصارف الإسلامية تطورًا في حجم أعمالها خلال 2024، خاصة بعد انضمام بيت التمويل الكويتى إلى السوق المصرى، عقب استحواذه على البنك الأهلى المتحد وتحويله إلى مصرف إسلامى في سبتمبر 2024، وذلك وفقًا للتقرير الصادر عن «إيجيبشن إنتربرايز للسياسات والدراسات الاستراتيجية». ويعد بيت التمويل الكويتى ثانى أكبر مصرف إسلامى عالميًا، بإجمالى أصول تبلغ 123 مليار دولار. وساهمت قرارات البنك المركزى المصري خلال 2024، بتحرير سعر الصرف ورفع أسعار الفائدة بإجمالى 8% خلال الربع الأول، في تحقيق نمو كبير في المصارف الإسلامية، وسط توقعات بتوسعات خلال الفترة المقبلة - بحسب ما كتبته دينا مجدي على موقع البورصة - . وبعد استبعاد الفروع الإسلامية للبنوك التقليدية، ارتفعت أصول المصارف الإسلامية بالكامل بنسبة 75.7% على أساس سنوى بنهاية 2024، ليصل إجمالى قيمتها إلى نحو 772.4 مليار جنيه، مقابل نحو 439.5 مليار جنيه. وتوسعت حصة المصارف الإسلامية من إجمالى أصول القطاع المصرفى المصرى، البالغة نحو 21 تريليون جنيه، لتصل إلى 3.7% مقابل 3.1% في 2023. وذكر التقرير أن مصرف أبوظبى الإسلامى – مصر تصدر قائمة أكبر المصارف الإسلامية في مصر من ناحية الأصول، إذ استحوذت أصوله على 34% من إجمالى قيمتها، بحجم أصول بلغ نحو 260.4 مليار جنيه، يليه بنك فيصل الإسلامى الذى تمثل أصوله نحو 31%. وأرجع التقرير ارتفاع قيمة أصول القطاع المصرفى الإسلامى خلال 2024 إلى تحول البنك الأهلى المتحد إلى بنك إسلامى، وإعادة تقييم أصول المصارف الإسلامية بالعملة الأجنبية، بعد ارتفاع قيمة الدولار نتيجة لتحرير سعر الصرف في مارس الماضى، وكذلك رفع الفائدة بنسبة 8% من قبل البنك المركزى المصرى في الربع الأول من 2024. وفي ظل ارتفاع تكلفة الإقراض، ارتفع إجمالى محافظ التمويل الإسلامى بهذه المصارف بنحو 108.6% خلال 2024، ليصل إلى نحو 240 مليار جنيه، ممثلًا 3.1% من إجمالى محفظة القروض والتسهيلات بالقطاع المصرفى، مقابل نحو 115 مليار جنيه، ممثلة 2.2% خلال 2023. وساهم مصرف أبوظبى الإسلامى – مصر في تقديم تمويلات بلغت 95.6 مليار جنيه بنهاية 2024، مستحوذًا على 40% من إجمالى التسهيلات المقدمة من القطاع الإسلامى، يليه بيت التمويل الكويتى بقيمة 76.5 مليار جنيه، مستحوذًا على 32%. ورغم ارتفاع نسبة توظيف التمويلات إلى الودائع إلى 40% بنهاية 2024، مقابل 34% بنهاية ديسمبر 2023، فإنها لا تزال أقل من نسبة توظيف القروض للودائع التقليدية في القطاع المصرفى، التى تجاوزت 60% بنهاية ديسمبر الماضى. وقفزت محافظ الودائع بالمصارف الإسلامية بنسبة 75.6% خلال 2024، لتصل إلى 600.6 مليار جنيه، ممثلة حوالى 5% من إجمالى ودائع القطاع المصرفى، مقابل 342.2 مليار جنيه، ممثلة نحو 3.4% بنهاية 2023. واستحوذ مصرف أبوظبى الإسلامى – مصر على 33% من إجمالى محفظة الودائع الإسلامية، بقيمة تصل إلى 200 مليار جنيه بنهاية 2024، يليه بنك فيصل الإسلامى، الذى يحتفظ بودائع تمثل 29%، وتصل قيمتها إلى 177 مليار جنيه. وارتفع رأسمال المصارف الإسلامية بالكامل بنسبة 70% خلال 2024، ليصل إلى 26.7 مليار جنيه، مقابل 15.7 مليار جنيه بنهاية 2023. ويشكل رأسمال المصارف الإسلامية نحو 5% من إجمالى رأس مال القطاع المصرفى المصرى خلال 2024، وساهم في هذا النمو دخول بيت التمويل الكويتى إلى السوق المصرى برأس مال قيمته 10 مليارات جنيه. وفي هذا السياق، قال الدكتور أحمد شوقى، الخبير المصرفى ومستشار مجموعة العمل الاقتصادية بالمركز، إن المصارف الإسلامية سعت خلال السنوات القليلة الماضية إلى زيادة رؤوس أموالها لتعزيز قدرتها على مواجهة المخاطر والتحديات، فضلًا عن الالتزام بالضوابط المقررة من قبل البنك المركزى. وقفزت أرباح المصارف الإسلامية في مصر بنسبة 167.2% خلال 2024، لتصل إلى نحو 29.25 مليار جنيه، مقابل 10.9 مليار جنيه بنهاية 2023. وأشار شوقى إلى أن ارتفاع متوسط معدل العائد على الأصول يُظهر كفاءة المصارف الإسلامية في إدارة أصولها لتحقيق الربحية. وبلغ متوسط معدل العائد على الأصول للمصارف الإسلامية الثلاثة، باستثناء بيت التمويل الكويتى، نحو 3.5% بنهاية العام الماضى، مقابل 3.38% في 2023. فيما حققت المصارف الإسلامية بالكامل معدل نمو في حقوق الملكية بلغ 90.2%، ليصل إلى 93.1 مليار جنيه بنهاية 2024، مقابل 48.9 مليار جنيه خلال 2023. وجاءت تلك الزيادة مدفوعة بزيادة حجم الأرباح المحتجزة، التى مثلت نحو 57% من إجمالى حقوق الملكية للمصارف الإسلامية. وحققت مؤشرات السلامة المالية للبنوك الإسلامية بالكامل تقدمًا ملحوظًا، حيث ارتفعت مقارنة بالبنوك التقليدية في القطاع المصرفى، متجاوزة النسب الاسترشادية للمؤشرات الدولية المقررة من قبل بنك التسويات الدولية. وفي هذا السياق، قال أحمد شوقى إن البنوك الإسلامية بحاجة إلى التحوط من التحديات والمتغيرات التى قد تطرأ على المستويين المحلى والعالمى، لتعزيز حجم أعمالها في القطاع المصرفى وتحقيق معدلات نمو أكبر. وأوضح أن أبرز التحديات التى يواجهها السوق المصرفى العالمى تتمثل في تطور التقنية المالية وزيادة نشاط المؤسسات المالية غير المصرفية. وعلى الصعيد المحلى، ذكر شوقى أن سوق الصيرفة الإسلامية يواجه معوقات داخلية، أبرزها عدم وجود قوانين منظمة لعمل المصارف الإسلامية من خلال البنك المركزى. ويرى شوقى أن القطاع بحاجة إلى إنشاء هيئات ومؤسسات تدريبية لنشر الوعى بالفكر المصرفى الإسلامى المتوافق مع أحكام الشريعة، والتوسع في تقديم منتجات إسلامية مبتكرة، غير محاكية للبنوك التقليدية.

أبوظبي - قال الدكتور وسام فتوح، الأمين العام لاتحاد المصارف العربية، إن حجم الصناعة المالية الإسلامية بلغ قرابة 3.38 تريليون دولار، وأن الجزء الأكبر من هذه الأصول يتركز في دول مجلس التعاون الخليجي، حيث وصلت قيمتها إلى حوالي 1.8 تريليون دولار أميركي، أي ما نسبته 52.5% من حجم الأصول الإسلامية العالمية في العام 2023، بالاستناد إلى دراسة تحليلية صادرة عن الأمانة العامة لاتحاد المصارف العربية. وأشار فتوح - بحسب ما نشرته « الاتحاد « - إلى دخول 12 مصرفاً إماراتياً ضمن لائحة أفضل المصارف الإسلامية حول العالم الصادرة عن مجلة The Banker في نوفمبر 2024، وترتيب هذه المصارف بحسب الأصول المتوافقة مع الشريعة الإسلامية: بنك دبي الإسلامي، مصرف أبوظبي الإسلامي، بنك الإمارات دبي الوطني، مصرف الشارقة الإسلامي، بنك أبوظبي التجاري، بنك أبوظبي الأول، مصرف عجمان، بنك المشرق، بنك دبي التجاري، بنك الفجيرة الوطني، بنك رأس الخيمة الوطني، المصرف. وبلغت قيمة أصولها المتوافقة مع الشريعة الإسلامية ما يزيد على 835 مليار درهم، (224.9 مليار دولار)، كما بلغ مجموع رأس مالها نحو 378.7 مليار درهم (103.2 مليار دولار). واحتل بنك دبي الإسلامي المرتبة الرابعة عربياً وعالمياً ضمن اللائحة من حيث الأصول المتوافقة مع الشريعة الإسلامية، وجاء مصرف أبوظبي الإسلامي في المرتبة السابعة عربياً، والثامنة عالمياً، تلاه بنك الإمارات دبي الوطني في المرتبة الـ 18 عربياً والـ 21 عالمياً، ثم مصرف الشارقة الإسلامي في المرتبة الـ 19 عربياً والـ 28 عالمياً، وبنك أبوظبي التجاري في المرتبة الـ 21 عربياً والـ 30 عالمياً، ثم بنك أبوظبي الأول في المرتبة الـ 25 عربياً والـ 37 عالمياً، ومصرف عجمان في المرتبة الـ 24 عربياً والـ 45 عالمياً، وبنك المشرق في المرتبة الـ 30 عربياً والـ 49 عالمياً، وبنك دبي التجاري في المرتبة الـ 37 عربياً والـ 67 عالمياً، وبنك الفجيرة الوطني في المرتبة الـ 46 عربياً والـ 93 عالمياً، وبنك رأس الخيمة الوطني في المرتبة الـ 50 عربياً والـ 101 عالمياً، وأخيراً بنك المصرف في المرتبة الـ 58 عربياً والـ 132 عالمياً. وأظهرت البيانات، دخول 77 مصرفاً عربياً في اللائحة، حيث بلغ مجموع الأصول المتوافقة مع الشريعة الإسلامية لتلك المصارف نحو 1.410 مليار دولار، فيما بلغت موجوداتها الإجمالية نحو 2.659 مليار دولار. وقد سجل العراق أكبر عدد من المصارف الإسلامية التي دخلت ضمن اللائحة بإدراج 19 مصرفاً عراقياً فيها، تلاه الإمارات (12 مصرفاً)، فالسعودية (9 مصارف)، فالبحرين (9 مصارف)، فسلطنة عُمان (7 مصارف)، فقطر (5 مصارف)، فالكويت (4 مصارف)، ففلسطين وسوريا (3 مصارف لكل منهما)، فالأردن ومصر (مصرفان لكل منهما)، وأخيراً كل من تونس والسودان (مصرف واحد لكل منهما). وتصدرت المصارف السعودية من حيث مجموع الأصول المتوافقة مع الشريعة للمصارف المدرجة ضمن اللائحة والذي بلغ نحو 732 مليار دولار، تلتها المصارف الإماراتية (225 مليار دولار)، فالكويتية (161 مليار دولار)، فالقطرية (147 مليار دولار).

ساهم البنك الإسلامي الأردني بتقديم الرعاية والمشاركة في المؤتمر التربوي الدولي الرابع عشر للمدارس الخاصة لعام 2025 بعنوان (العملية التربوية نحو مستقبل أفضل) تحت رعاية الدكتور عزمي محافظة وزير التربية والتعليم والتعليم العالي والبحث العلمي، وبتنظيم من نقابة أصحاب المدارس الخاصة وجمعية كتاتيب للتعليم والثقافة التربوية ومشاركين من السعودية وفلسطين وعُمان وليبيا وتركيا وحوالي 300 مشارك من المدارس الخاصة في الأردن ومختصين وباحثين وشركات ومؤسسات مختصة بتزويد الخدمات لقطاع التعليم، والذي أقيم في فندق رويال عمان مؤخرا. وسلم الدكتور محافظة درعاً تكريمياً للدكتور حسين سعيد الرئيس التنفيذي للبنك الاسلامي الأردني تقديراً لرعاية البنك للمؤتمر ومشاركته في تقديم ورقة في محور الاستثمار بالتعليم في ضوء المستجدات وتبيان أهمية الاستثمار في التعليم الخاص وضمان استمراريته ومعايير تقييمه والتحديات التي تواجهه وفرص وأولويات الاستثمار فيه . كما قدم كل من منذر الصوراني نقيب اصحاب المدارس الخاصة ورسمي الملاح رئيس جمعية كتاتيب للتعليم والثقافة التربوية عضو اللجنة التحضيرية للمؤتمرالشكر والتقدير للبنك لرعايته للمؤتمر. وبين الدكتور سعيد ان مشاركة البنك في المؤتمر هو تأكيد على دوره في تعزيز ودعم المسيرة الأكاديمية والبحث العلمي والجهود التي تُبذل من قبل جميع الأطراف ذات العلاقة من القطاعين العام والخاص للإرتقاء في أداء المسيرة التربوية وانعكاسها المباشر على التنمية الاجتماعية والاقتصادية، وأكد على سعي البنك الدائم للتواجد ضمن مختلف النشاطات التي تعزز من تحمله لمسؤولياته الاجتماعية المستدامة في المجال التعليمي والبحثي والتي تهدف الى خدمة المجتمع المحلي والاقتصاد الوطني.

الدوحة – الراية: عَقَدَ بنك لِشا الاجتماعَ السنوي العادي والاجتماع غير العادي للمُساهمين، أمس الأول، حيث تمت الموافقة من قِبل المساهمين على جميع البنود المدرجة على جدول الأعمال. ترأس الاجتماع سعادة الشيخ فيصل بن ثاني آل ثاني، رئيس مجلس إدارة البنك، في فندق «ذا نِد الدوحة»، بحضور أعضاء مجلس الإدارة والمساهمين وفريق الإدارة العُليا للبنك. ناقشت الجمعية العامة العادية مجموعةً من المواضيع المهمة، من بينها استعراض تقرير مجلس الإدارة عن السنة المالية المنتهية في 31 ديسمبر 2024، بالإضافة إلى خُطة العمل للعام 2025. كما تم تقديم واعتماد عدد من التقارير المهمة، مثل تقرير هيئة الرقابة الشرعية، والقوائم المالية المدققة، وتقرير المدقق الخارجي، وتقرير حوكمة الشركات (الذي تم إعداده وَفقًا لمدونة حوكمة الشركات والكِيانات القانونية المدرجة في السوق الرئيسية الصادرة عن هيئة قطر للأسواق المالية) بالإضافة إلى تقرير الرقابة الداخلية على التقارير المالية. كما تمَّ إقرار التقرير السنوي لعام 2024، واعتماد توصية مجلس الإدارة بتوزيع أرباح نقدية بقيمة 0.05 ريال قطري لكل سهم، بما يعادل 5% من القيمة الاسمية. وتمت أيضًا الموافقة على المعاملات الكبرى المدرجة في جدول الأعمال، إضافة إلى إبراء ذمة أعضاء مجلس الإدارة من المسؤولية. كما تم تعيين شركة ك بي أم جي كمدقق حسابات خارجي للبنك للسنة المالية 2025، مع إقرار أتعابه. وفي سياق آخر، انتخب المساهمون سبعة أعضاء جدد لمجلس الإدارة، منهم أربعة أعضاء مستقلين وثلاثة غير مستقلين، َوفقًا للوائح والقوانين المعمول بها. لمدة ثلاث سنوات، وهم: السيد محمد يوسف المانع – السيد مشعل محمد عبدالله آل محمود – السيد عيسى محمد المهندي – السيد/ ناصر بن عبدالله المسند – شركة شاهة للاستثمار والعقارات ذ.م.م. ويمثلها السيد/ حمد علي حمد الرمول المناعي – شركة أزوم للاستثمار العقاري ويمثلها السيد/ محمد علي السليطي – شركة شفت ذ.م.م. ويمثلها السيد/ عبدالرحمن عرفان توتونجى. كما تمَّ التصديق خلال الاجتماع العام السنوي على تعيين العضوين المتبقيين في مجلس الإدارة من قِبل المساهمين الاستراتيجيين للبنك وَفقًا للمادة 34.2 من النظام الأساسي للبنك، وهما سعادة الشيخ فيصل بن ثاني آل ثاني المعين من قِبل شركة الزبارة للاستثمار العقاري ذ.م.م، والسيد ناصر علي الهاجري المعين من قِبل شركة بروق للتجارة ذ.م.م. سيواصل أعضاء مجلس الإدارة مهامهم حتى نهاية دورة المجلس الحالية في فبراير 2028. ومع انتخابهم، أصبح مجلس الإدارة الحالي يتكون من إجمالي 9 أعضاء. أما الجمعية العامة غير العادية فقد صادقت على التعديلات المقترحة على النظام الأساسي للبنك، التي تخضع لموافقة الجهات التنظيمية. كما تمَّ تفويض رئيس مجلس الإدارة بالتوقيع على النسخة المعدلة من النظام الأساسي وإجراء أي تعديلات لازمة. وبهذه المناسبة، صرّح سعادة الشيخ فيصل بن ثاني آل ثاني، رئيس مجلس إدارة بنك لِشا، قائلًا: إن عام 2024 يعكس التزامنا الراسخ بالتوسع الاستراتيجي وتحقيق القيمة لمساهمينا. إن إنجازاتنا تثبت قدرتنا على التكيّف مع التغيرات المتسارعة في المشهد المالي العالمي، وتعزيز مكانتنا الريادية في قطاع الاستثمار المتوافق مع أحكام الشريعة الإسلامية. نحن مستمرون في تعزيز خدمات إدارة الثروات، وتنويع محفظتنا الاستثمارية عبر مختلف القطاعات، ما يساهم في تعزيز موقعنا كمؤسسة مالية ديناميكية تركز على تلبية احتياجات عملائنا. كما يسعدني العمل مع مجلس الإدارة الجديد، الذي يضم نخبةً من الخبراء في مجالاتهم، وأتطلع إلى قيادة بنك لِشا نحو مزيدٍ من النجاح والتميّز.

+974 4450 2111

info@alsayrfah.com